Un « paquet TVA » pour les e-commerçants

- mars 2022

- Numéro : 562

- Thématique(s) : e-commerce

Une nouvelle réglementation a changé les règles fiscales de l’e-commerce en Europe le 1er juillet 2021. Parmi les mesures, la collecte de la TVA par les places de marché et la mise en place d’un guichet unique pour simplifier les démarches administratives.

Accompagner les e-commerçants dans le traitement des problématiques de TVA sur la vente à distance à la suite de l’entrée en vigueur du « paquet TVA e-commerce » devient indispensable.

Le commerce électronique connaît une croissance soutenue depuis de nombreuses années. Les ventes en ligne représentent désormais près de 15 % du commerce de détail 1. La crise sanitaire et le développement des places de marché, qui ont enregistré une augmentation de plus de 30 % de leurs ventes en 2020, ont largement contribué à leur essor.

Ces plateformes, en facilitant les échanges au sein de l’Union européenne (UE) et avec les pays producteurs hors de la communauté, sont devenues un tremplin pour de nombreuses entreprises souhaitant développer une activité de commerce en ligne. Chaque commerçant peut aisément lancer sa boutique sur une « marketplace », ou place de marché, sans connaissance spécifique en informatique, en marketing et en fiscalité. Et pourtant, les problématiques fiscales associées à ces opérations sont nombreuses et complexes. En effet, des règles de TVA applicables au commerce électronique ont été profondément modifiées depuis le 1er juillet 2021 dans l’UE. Elles introduisent des nouveautés qui bousculent les opérations transfrontalières. Ne sont toutefois pas concernées les opérations réalisées sur des immeubles (prestations, locations…), les ventes de véhicules, les livraisons à soi-même, les opérations d’assurance, les ventes de biens d’occasion…

Nous ne nous intéresserons ici qu’aux opérations d’échange de biens vers des clients non assujettis, car cette réforme ne concerne pas les relations entre professionnels. Il sera essentiellement question des vendeurs assujettis français.

Zoom sur les principales nouveautés introduites par la réforme

Le paquet TVA e-commerce impacte fortement les opérations transfrontalières. En voici les principales nouveautés.

Fin de l’exonération de TVA sur les produits importés

La directive a introduit la fin de l’exonération de TVA dont profitaient les produits importés dont la valeur déclarée en douane était inférieure à 22 euros. Désormais, toutes les ventes à distance (VAD) de biens importés sont soumises à TVA, quelle qu’en soit la valeur. Cette règle vise à rétablir une concurrence plus équilibrée entre les vendeurs établis en UE et ceux installés dans les pays tiers.

Introduction du guichet unique TVA

Le paquet TVA facilite les opérations pour l’assujetti tenu de s’acquitter de la TVA dans les autres pays de l’UE. Précédemment, il se trouvait en situation de devoir s’immatriculer à la TVA auprès des services fiscaux de chacun des pays de l’UE concernés lorsque le seuil de ventes à des personnes non assujetties était dépassé. La barrière de la langue ne facilitait évidemment pas ces opérations. Il était alors souvent nécessaire de recourir à des intermédiaires spécialisés afin de réaliser des déclarations dans chaque État membre, générant des coûts non négligeables.

Le guichet unique permet de s’affranchir de ces contraintes. Ainsi, afin d’éviter de s’enregistrer dans les différents pays de l’UE où les ventes sont réalisées, les assujettis vendeurs doivent s’inscrire directement via leur compte fiscal en ligne, dans certains délais 2. Trois guichets uniques sont recensés.

One Stop Shop ou OSS UE : le guichet unique est utilisé pour les ventes à distance intracommunautaires de biens et services électroniques réalisées par des entreprises établies dans l’UE, vers des clients non assujettis en UE (BtoC ou PBRD 3). Les stocks de biens sont détenus en Europe et expédiés dans un autre État membre de l’UE. Les déclarations sur l’OSS sont trimestrielles.

L’inscription doit être réalisée au plus tard avant la fin du trimestre précédant le dépassement du seuil de CA des ventes à distance intracommunautaires, détaillé plus bas.

À retenir : l’inscription à l’OSS vaut option. Cela signifie que les ventes devront être déclarées via l’OSS au taux du pays de destination dès l’inscription à ce dispositif.

En outre, le délai d’inscription est à surveiller de près : si l’assujetti ne réalise pas la démarche dans les délais, il devra directement s’enregistrer et déclarer la TVA sur les déclarations dans les pays destinataires, avec toute la complexité que cela génère.

Toutefois, l’option permettant d’appliquer la TVA de l’État de consommation peut être exercée (article 258 A du CGI). Elle s’applique alors pour une durée de deux ans. Pendant cette période, l’assujetti sera dans l’obligation d’utiliser le guichet unique et d’appliquer la TVA du pays destinataire pour toutes ses ventes à distance intracommunautaires de biens et de services électroniques.

Import One Stop Shop ou IOSS : l’inscription est à réaliser avant la première vente à distance de biens importés en UE depuis un pays ou territoire tiers à l’Europe, lorsque la valeur intrinsèque est inférieure à 150 euros. La déclaration sur l’IOSS est mensuelle.

L’inscription à ce guichet permet aux vendeurs assujettis d’obtenir un numéro IOSS conduisant à une exonération de TVA et de droits de douane à l’importation. Si le vendeur n’a pas de numéro IOSS, la TVA est due à l’importation ainsi que les droits de douane. La TVA sera à déclarer sur la déclaration nationale du pays concerné.

À retenir : l’IOSS ne concerne que les ventes de moins de 150 euros, depuis un pays tiers vers un particulier en UE.

OSS non UE : ce guichet ne concerne que les entreprises établies hors de l’UE qui fournissent des services BtoC à des consommateurs situés en UE. Les entreprises s’immatriculent alors dans l’État de l’UE de leur choix afin de déclarer et payer la TVA collectée dans les différents pays de l’UE.

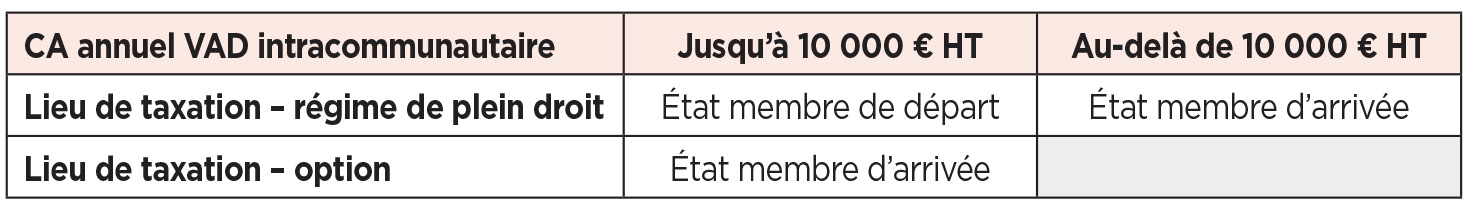

Les nouveaux seuils de chiffre d’affaires

Précédemment, les assujettis réalisant des VAD intracommunautaires de biens pouvaient appliquer la TVA de leur État d’établissement, la déclarer et la liquider dans cet État, jusqu’à atteindre un certain seuil de chiffre d’affaires. Ces seuils étaient établis par pays et étaient variables selon les règles de l’État destinataire (par exemple : 100 000 € pour l’Allemagne tandis que la Belgique l’avait fixé à 35 000 €). Une fois cette limite franchie, le vendeur assujetti était tenu de déclarer et de payer la TVA dans l’État membre de l’acquéreur non assujetti.

Le seuil est désormais uniformisé et fixé à 10 000 euros de manière globale. On cumule donc les ventes réalisées dans tous les pays de l’UE en VAD (hors France) afin de déterminer si le vendeur est ou non redevable de la TVA dans le pays du destinataire. Il inclut non seulement les ventes de marchandises à des non-assujettis, mais aussi les ventes de services électroniques vers le même public. Une fois que cet assujetti a réalisé plus de 10 000 € de VAD intracommunautaires, il a l’obligation de déclarer et payer la TVA dans chacun des pays de destination, car la livraison est réputée se situer dans le pays d’arrivée, donc au taux de TVA de ce pays.

Toutefois, rien ne lui interdit d’opter pour ce principe avant même d’avoir franchi ce seuil. Cela peut se révéler intéressant en fonction du taux de TVA des pays.

Attention ! Dès lors que l’assujetti détient un stock dans un autre pays de l’UE que celui dans lequel il est établi, il ne peut plus se prévaloir de ce seuil. Il a alors l’obligation de déclarer et de payer la TVA dans les pays destinataires dès le 1er euro de CA. Ceci est également vrai lorsque l’assujetti est établi dans plusieurs États membres de l’UE. De même, s’il est inscrit à l’IOSS, il doit obligatoirement souscrire à l’OSS.

Les plateformes facilitatrices deviennent redevables de la TVA

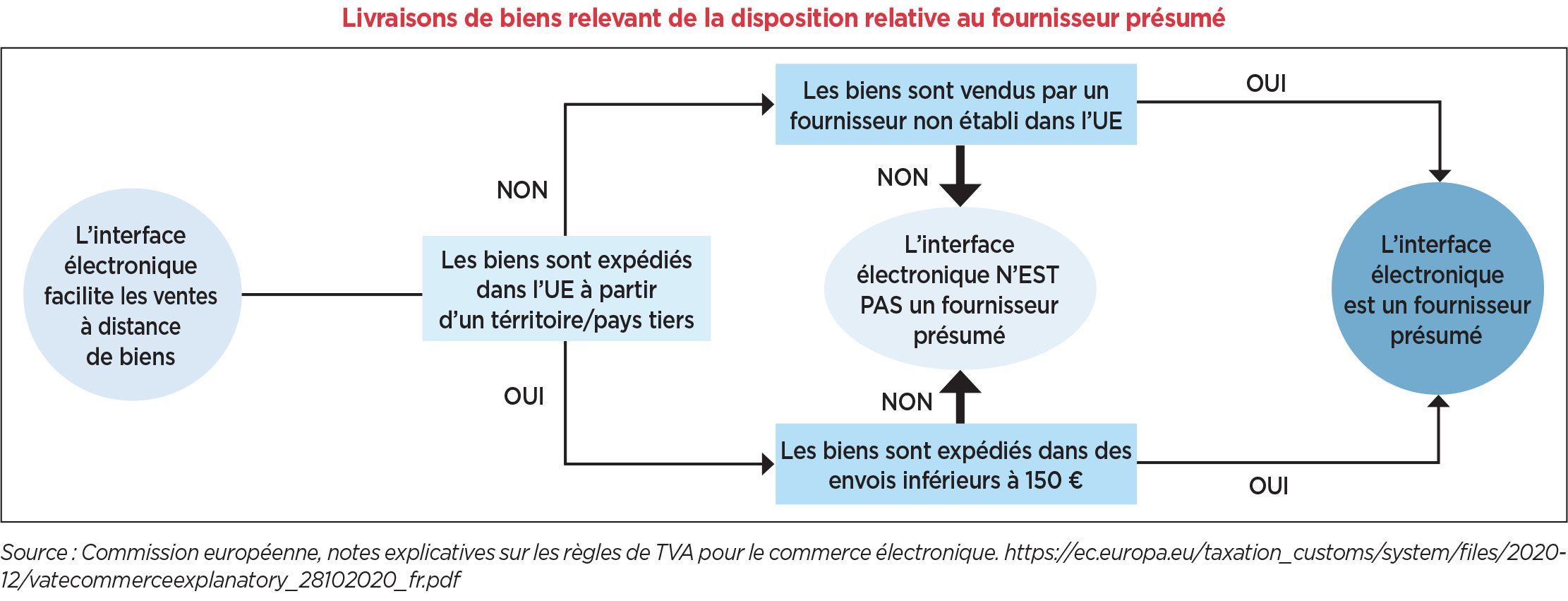

Dans certains cas, l’interface électronique facilitant l’opération est considérée comme le fournisseur présumé, donc elle doit collecter et reverser la taxe dans le pays du destinataire des biens. Il s’agit notamment de ces situations :

• biens expédiés dans l’UE au départ d’un pays ou territoire tiers à l’Europe, si la valeur est inférieure à 150 euros ;

• biens expédiés dans l’UE au départ d’un pays de l’UE, le fournisseur d’origine étant établi hors de l’UE, quelle que soit la valeur du bien.

Attention ! La France a adopté une position différente sur ce point. La plateforme facilitatrice est redevable de la TVA, quelle que soit la valeur intrinsèque du bien 4. Le fournisseur sous-jacent (le propriétaire des biens) est considéré comme réalisant une livraison BtoB à la plateforme, et cette dernière réalise ensuite une opération BtoC vers le client final. L’interface est considérée comme le « vrai » fournisseur des biens au client final.

Vente à distance de biens importés

Le paquet TVA e-commerce introduit la notion de VAD de biens importés. Les principes en sont détaillés ci-dessous.

Détermination du lieu d’imposition à la TVA

Le paquet TVA pose une règle générale en matière de lieu d’imposition : une fois le seuil de chiffre d’affaires en VAD franchi (ou sur option), l’opération est imposable dans le pays destinataire pour les ventes auprès de non-assujettis (uniquement). En deçà du seuil, elle est imposable dans l’État membre du vendeur.

La liquidation de la TVA des différents pays de l’UE peut être réalisée par le biais du guichet unique (OSS) dans l’État membre du vendeur et se réalise trimestriellement. Sans recours au guichet unique, il est nécessaire de s’immatriculer et de déclarer la TVA dans chacun des pays concernés dès lors que le seuil global de 10 000 euros est dépassé.

Toutefois, les cas particuliers et les exceptions viennent entacher cette apparente facilité. Dans plusieurs situations, l’utilisation du guichet unique est impossible. Schématiquement, il faut toujours s’intéresser au flux physique des biens.

Dès lors qu’il s’agit d’une opération transfrontalière, c’est-à-dire d’un pays de l’UE à un autre État membre, le guichet unique sera applicable pour les opérations de type BtoC.

A contrario, si l’opération ne s’inscrit pas dans le cadre d’une opération transfrontalière, il n’est plus possible d’utiliser le guichet unique. Il faudra alors réaliser une déclaration nationale : immatriculation et déclaration dans le pays concerné obligatoires.

Ainsi, la vente d’un bien issu d’un stock détenu en France par l’assujetti français vers un non-assujetti allemand pourra se déclarer via l’OSS.

Si ce même assujetti français détient aussi un stock en Allemagne (ce qui peut se produire aisément lorsqu’il utilise les services de plateformes comme Amazon) et vend à un particulier allemand depuis ce dernier, il devra s’immatriculer à TVA en Allemagne (initialement pour transférer son stock en Allemagne) et y déclarer la transaction sur la déclaration nationale allemande de TVA. L’OSS ne peut être utilisé pour ce type de transaction.

Notez que dès lors que l’assujetti détient un stock dans un autre pays d’UE que la France, il doit s’immatriculer à la TVA dans ce pays.

Pour ce qui est de la TVA déductible, l’OSS ne permet pas de déduire celle payée dans un autre État membre directement. Il faut alors passer par la procédure habituelle de remboursement de la TVA dans l’Union européenne.

Quelques cas particuliers à connaître

Régime spécifique des ventes à distance de biens importés

Cette nouvelle terminologie désigne une pratique qui l’est moins, dynamisée par le développement du e-commerce dans son ensemble et facilitée par les plateformes. Ce régime est applicable aux ventes à distance en UE de biens provenant d’un pays ou territoire tiers à l’UE et d’une valeur maximale de 150 euros. Ces ventes sont réalisées par des entreprises européennes ou des entreprises établies hors de l’Europe. Elles entrent dans le champ d’application de l’IOSS.

Dans ce cas, l’IOSS permet aux fournisseurs et aux interfaces électroniques vendant des marchandises importées à des acheteurs non assujettis à la TVA dans l’UE de collecter, déclarer et payer la TVA aux autorités fiscales, au lieu de faire payer la TVA à l’acheteur au moment où les marchandises sont introduites dans l’UE.

La TVA est reversée mensuellement dans le seul pays où le vendeur est enregistré, pour toutes les ventes qu’il aura réalisées en UE via l’IOSS.

Au-delà de 150 €, l’IOSS n’est plus utilisable pour liquider la TVA des différents pays de l’UE. Le régime habituel d’importation est alors utilisé. L’entreprise de transport se charge en général de toutes les formalités de dédouanement. Elle avance à l’administration des douanes le montant des éventuels droits de douane et de la TVA. Elle facture ensuite ces sommes au destinataire, ainsi que des honoraires pour ses différentes prestations de services.

Afin d’éviter de faire payer un surplus lors du passage en douane et d’imposer des formalités pénibles à l’acheteur non assujetti à la TVA, le vendeur situé en UE, pour les VAD de biens importés supérieurs à 150 euros, devra s’immatriculer dans le pays du destinataire. Il devra reverser lui-même la TVA issue de la vente sur la déclaration nationale du pays de destination et pourra ainsi déduire la TVA payée au moment du dédouanement de la marchandise. L’obtention préalable d’un numéro de TVA est nécessaire.

Si le vendeur est domicilié hors d’UE ou s’il ne se trouve pas dans un pays tiers avec lequel l’UE a conclu un accord d’assistance mutuelle en matière de TVA, il est tenu à la désignation d’un intermédiaire agissant pour son compte qui déclarera les transactions via son propre IOSS.

Si la transaction est réalisée par l’intermédiaire d’une plateforme facilitatrice, celle-ci devient le fournisseur présumé et doit donc collecter et reverser la taxe dans le pays du destinataire des biens lorsque la valeur de l’envoi est de 150 € au plus (sauf pour la France qui ne retient pas cette notion de seuil – toutes les opérations sont concernées). Ce n’est alors plus au vendeur qu’incombe cette obligation.

Le cas du dropshipping

Le dropshipping connaît une croissance soutenue depuis quelques années. Ce terme décrit la situation dans laquelle « le client (le consommateur) passe commande sur le site Internet du distributeur (le revendeur), lequel transmet celle-ci au fournisseur (le grossiste) pour que celui-ci assure la livraison et gère les stocks » 5. Les marchandises ne transitent physiquement jamais par le revendeur. Le grossiste se situe dans la majeure partie des cas dans un pays asiatique. La TVA du pays de destination du colis s’appliquera dans toutes les situations, quelle que soit la valeur de l’envoi. Les autres règles mentionnées ci-dessus pour la VAD de biens importés s’appliquent au dropshipping 6.

Cas des transactions avec le Royaume-Uni

Tout comme l’UE, le Royaume-Uni a récemment mis fin à l’exonération de TVA dont les biens de faible valeur bénéficiaient à l’importation sur son territoire. Désormais, toutes les livraisons faites au Royaume-Uni depuis l’UE ou d’autres pays sont soumises à la TVA dès le premier euro (hors Irlande du Nord).

La TVA anglaise s’applique donc de manière obligatoire pour les ventes aux particuliers au Royaume-Uni. Elle doit être déclarée sur le site national de l’administration 7. La valeur intrinsèque de l’envoi permettant de déterminer qui doit acquitter la TVA (le vendeur, la plateforme ou le client final) a été fixée à 135 livres, l’équivalent des 150 euros décidés en UE.

Pour les envois dont la valeur est inférieure à 135 livres, le vendeur doit s’immatriculer auprès de l’administration fiscale locale et obtenir son numéro EORI 8. Il fait alors l’objet d’une exonération de TVA à l’importation (pas de TVA à déclarer au moment du passage en douane) et les sommes dues seront déclarées et payées auprès du RU. Dans ce cas, le vendeur est le redevable de la TVA. Il va donc facturer la TVA britannique à son client particulier et devra la reverser à l’administration fiscale sur la déclaration nationale.

Pour les envois d’un montant supérieur à 135 livres, la TVA est due à l’importation (lors du passage en douane).

Lorsque la transaction est réalisée par l’intermédiaire d’une plateforme facilitatrice et que la valeur du colis est inférieure à 135 livres, cette dernière est redevable de la TVA. La plateforme a alors l’obligation de s’immatriculer à la TVA au RU et de reverser la TVA ainsi collectée à la place du vendeur.

Cas des entreprises en franchise en base TVA

Pour l’appréciation du seuil de CA générant l’obligation d’appliquer la TVA du pays d’UE destinataire, on cumule toutes les ventes réalisées dans l’UE, hors de France. Dès lors que le chiffre d’affaires ainsi déterminé est supérieur à 10 000 €, l’obligation de déclaration de la TVA dans le pays destinataire est établie.

Toutefois, les assujettis peuvent conserver la franchise de TVA en France tant que les seuils spécifiques de ce régime ne sont pas dépassés. Il est possible dans ce cas de ne pas soumettre ses ventes UE à particulier à TVA (on applique les règles françaises), ce, tant que le seuil de 10 000 euros de VAD n’est pas dépassé.

En revanche, dès que ce seuil de 10 000 euros de CA réalisé dans l’UE est dépassé, la TVA sur les VAD intracommunautaires doit être appliquée au taux des pays destinataires même si les seuils de la franchise en base ne sont pas franchis.

Les assujettis se trouvent alors dans une situation ambivalente : leurs ventes en France sont exonérées de TVA tandis qu’ils doivent soumettre leurs ventes à distance intracommunautaires à la TVA du pays destinataire.

Dès lors qu’ils détiennent des stocks dans d’autres pays de l’UE, ils sont dans l’obligation d’appliquer la TVA du pays destinataire même si le seuil de CA de 10 000 euros n’est pas franchi et même s’ils sont en franchise en France.

Faciliter la gestion de la TVA sur la VAD

Cette nouvelle réglementation soulève de nombreuses questions, que ce soit pour les entrepreneurs ou pour les collaborateurs du cabinet. Des formations et des outils d’aide à la décision sont indispensables. En outre, lorsqu’ils sont disponibles en ligne, ils permettent également d’améliorer le référencement sur les moteurs de recherche et de développer la notoriété de la structure.

Plusieurs cabinets digitaux et des spécialistes de la fiscalité proposent des webinaires gratuits. Une simple recherche sur YouTube permet d’y accéder. De nombreux articles et vidéos sont désormais disponibles sur ce sujet.

L’arbre de décision suivant est une aide précieuse pour déterminer notamment le lieu d’imposition des livraisons 9.

En conclusion, le paquet TVA sur le commerce électronique a modifié de manière substantielle les règles de déclaration et d’imposition de la TVA sur les ventes à distance. Le guichet unique peut faciliter les démarches dans de nombreux cas. Mais il existe plusieurs situations particulières dans lesquelles il ne sera pas applicable, obligeant les opérateurs à recourir à des services de fiscalistes pour remplir leurs obligations.

En outre, l’administration fiscale n’a pas encore clairement fixé toutes les règles de ce nouveau système, conduisant à de nombreuses questions encore sans réponse (par exemple, pour les assujettis français sous le régime de franchise en base). Un accompagnement est nécessaire pour les collaborateurs et pour les clients des cabinets comptables afin de les orienter dans l’application de ces nouvelles réglementations.

Termes clés à retenir

Retour sur quelques termes employés dans la nouvelle directive UE portant sur le paquet TVA e-commerce.

Plateforme facilitatrice : assujetti qui facilite, par l’utilisation d’une interface électronique (place de marché, plateforme, portail…), certaines opérations portant sur des biens à destination de personnes non assujetties.

Services fournis par voie électronique : services fournis sur Internet ou sur un réseau électronique dont la nature rend la prestation largement automatisée, accompagnée d’une intervention humaine minimale du prestataire et impossible à assurer en l’absence de technologies de l’information et de la communication (TIC).

Attention : il s’agit essentiellement de prestations réalisées par des machines, à ne pas confondre avec des prestations de service « traditionnelles » facilitées par les TIC. Exemple : l’enseignement à distance avec classes virtuelles, sauf si les TIC représentent un simple moyen de communication entre les parties. Ces prestations sont imposées dans le pays du preneur particulier.

Vente à distance (VAD) intracommunautaire de biens : livraison de biens (autres que des moyens de transport neufs […]), expédiés ou transportés par un fournisseur établi dans l’Union européenne ou pour son compte, entre deux États membres, vers un particulier ou une personne bénéficiant d’un régime dérogatoire (PBRD).

Vente à distance de biens importés : se réfère aux livraisons de biens expédiés ou transportés par le fournisseur ou pour son compte, y compris lorsque le fournisseur intervient indirectement dans le transport ou l’expédition des biens, à partir d’un territoire tiers ou d’un pays tiers à destination d’un acquéreur dans un État membre. Les biens doivent impérativement être physiquement expédiés d’un pays ou territoire tiers pour s’inscrire dans ce régime. Si les biens se trouvaient dans un entrepôt douanier avant leur expédition définitive vers le destinataire, la VAD de biens importés n’est pas applicable.

Liens utiles

https://ec.europa.eu/taxation_customs/system/files/2020-12/vatecommerceexplanatory_28102020_fr.pdf

https://eur-lex.europa.eu/legal-content/FR/TXT/?uri=CELEX%3A32017L2455

3. PBRD : personne bénéficiant d’un régime dérogatoire.

6. Pour aller plus loin : https://www.dougs.fr/blog/dropshipping-et-tva-ce-qui-change-avec-le-nouveau-regime-des-ventes-a-distance-de-biens-importes-en-union-europeenne/