Retour sur la journée « Arrêté des comptes 2022 »

Le Conseil national de l’ordre des experts-comptables a organisé, le 12 décembre 2022, la deuxième édition de son événement sur l’actualité comptable.

Retour sur cette journée consacrée à la clôture 2022, suivie par plus de 1 800 participants.

En janvier 2022, pour la première fois de son histoire, le CNOEC a organisé une journée intitulée « Arrêté des comptes 2021 » qui était accompagnée d’informations relatives à la détermination du résultat fiscal.

Une journée entière consacrée à la clôture des comptes 2022

Devant le succès remporté par cet événement, puisque le quota maximal d’inscriptions proposées (uniquement en distanciel à l’époque, en raison de la pandémie) avait rapidement été atteint, le CNOEC a décidé de rééditer l’organisation de cet évènement, lundi 12 décembre 2022, cette fois consacré à la clôture 2022.

Un format hybride a été proposé et organisé dans les locaux du CNOEC, sous la houlette d’Hubert Tondeur 1, en tant que président de la commission comptable. Au total, plus de 1 800 personnes ont participé à cette journée.

Nouveautés applicables aux comptes sociaux

Si les problématiques associées à la pandémie de Covid-19 sont désormais moins prégnantes dans les sujets abordés lors de l’arrêté des comptes (ADC), le contexte de guerre en Ukraine et les incertitudes qui lui sont associées ont fait l’objet d’une présentation par Delphine Cabon, expert-comptable et directrice associée à la direction technique expertise comptable de KPMG, ainsi que leurs effets éventuels sur les tests de dépréciation qu’il convient de réaliser à la clôture. Ces rappels sur les tests concernant les actifs à réaliser ont été très appréciés des participants. Les actifs incorporels et corporels, ainsi que le fonds commercial, amortis sur leur durée d’utilité ou sur dix ans, sont à tester uniquement en cas d’indice de perte de valeur selon l’article 214-5 du Plan comptable général (PCG). Le fonds commercial non amorti est quant à lui à tester à chaque clôture. Le test de dépréciation à réaliser sur ces actifs consiste à comparer la valeur nette comptable (VNC) de l’actif à sa valeur actuelle. Delphine Cabon a rappelé que la valeur actuelle est la valeur la plus élevée entre la valeur vénale ou la valeur d’usage (PCG, art. 214-6). Pour les titres de participation, à chaque arrêté, un test de dépréciation doit être réalisé en comparant la VNC de l’actif à sa valeur d’utilité. La valeur d’utilité représente ce que l’entité accepterait de décaisser pour obtenir cette participation si elle avait à l’acquérir (PCG, art. 221-3).

Le statut de l’entrepreneur individuel

Damien Dreux, vice-président du CNOEC, en charge du secteur « Une profession au cœur de l’économie », a ensuite fait un focus sur l’entrepreneur individuel à la suite de la publication de la loi n° 2022-172 du 14 février 2022 qui renforce la protection du patrimoine personnel de l’entrepreneur individuel. Nouveauté importante : si le patrimoine personnel est insuffisant, le droit de gage général des créanciers peut s’exercer sur le patrimoine professionnel dans la limite du montant du bénéfice réalisé lors du dernier exercice clos. Le CNOEC, dans une Lettre à la profession envoyée en novembre 2022, préconise alors un enregistrement plus systématique de la rémunération de l’entrepreneur imposé à l’impôt sur le revenu afin d’améliorer la protection vis-à-vis des créanciers personnels en déduisant du bénéfice une rémunération. De plus, Damien Dreux a indiqué qu’un élément de doctrine est en cours de rédaction pour les entrepreneurs individuels assujettis à l’impôt sur les sociétés (IS), comprenant entre autres le suivi comptable des bénéfices distribués/non distribués et des pertes, ainsi que les conséquences comptables et fiscales du passage à l’impôt sur les sociétés. Ce changement de régime d’imposition entraîne la création d’une personne fiscale distincte, mais juridiquement, il s’agit de la même entité. La question est de savoir comment doivent être alors comptabilisées les conséquences de l’option à l’IS… Des pistes de réflexion sont en cours.

Les réponses de la CNCC sur la clôture des comptes 2022

Jean-Charles Boucher 2, expert-comptable et président de la commission des études comptables de la Compagnie nationale des commissaires aux comptes (CNCC), a exposé ensuite les réponses publiées par la CNCC estimées les plus pertinentes dans la perspective de la clôture des comptes 2022. Il a notamment mentionné la réponse de la CNCC (EC 2021-34) relative à la comptabilisation de l’abondement correctif du compte personnel de formation (CPF). Le traitement comptable au cours d’une période de six ans non achevée à la clôture pour les entreprises n’ayant pas respecté leur obligation d’entretien et de formation prévus à l’article L 6315-1 du Code du travail et qui doivent par conséquent payer un abondement complémentaire a été détaillé. Deux vues sont possibles selon cette réponse. La première vue considère l’abondement correctif comme une contribution additionnelle (pas de contrepartie pour l’employeur), la totalité de l’abondement est alors provisionnée dès le premier manquement constaté. La seconde vue analyse l’abondement correctif comme un avantage donné au salarié contre un service rendu (avec par conséquent une contrepartie pour l’employeur). L’abondement est dans ce cas provisionné progressivement à partir de la date du premier manquement et jusqu’au terme des six ans. Jean-Charles Boucher a également précisé que l’évaluation de la provision est réalisée par catégories de salariés en multipliant le montant de l’abondement par le nombre de salariés concernés et en appliquant un taux de rotation par catégorie. Il a, de plus, abordé le contenu de la saisine adressée à l’ANC 3 en raison des difficultés qui ont pu être rencontrées dans la pratique, lors de la mise en œuvre du règlement n° 2020-01 de l’ANC relatif aux comptes consolidés.

Les points d’attention pour la clôture des comptes 2022

Nicolas Eschenbrenner, diplômé d’expertise comptable et directeur des études comptables au CNOEC, a ensuite complété la partie consacrée aux règles comptables françaises. Il a tout d’abord détaillé les points d’attention pour la clôture des comptes 2022. Dans un contexte de forte inflation, la possibilité de comptabiliser une provision pour hausse de prix a été évoquée. Selon l’article 39-1 du Code général des impôts (CGI), s’il est constaté une hausse des prix supérieure à 10 %, les entreprises peuvent pratiquer en franchise d’impôt une provision pour hausse de prix correspondant à la fraction de cette hausse excédant 10 % (c’est-à-dire une comparaison de N avec N – 1 ou N – 2). Comptablement, cette provision est présentée dans les capitaux propres, il n’y a alors pas d’impact négatif sur leur montant, mais une diminution du résultat imposable et de la participation est à noter. Cette provision doit être reprise au plus tard à l’expiration de la sixième année. Puis l’accent a été mis sur les conséquences de l’évolution du taux d’actualisation, une hausse de ce taux ayant pour effet une baisse de la provision pour indemnité de départ à la retraite et une diminution de la valeur actualisée des flux de trésorerie.

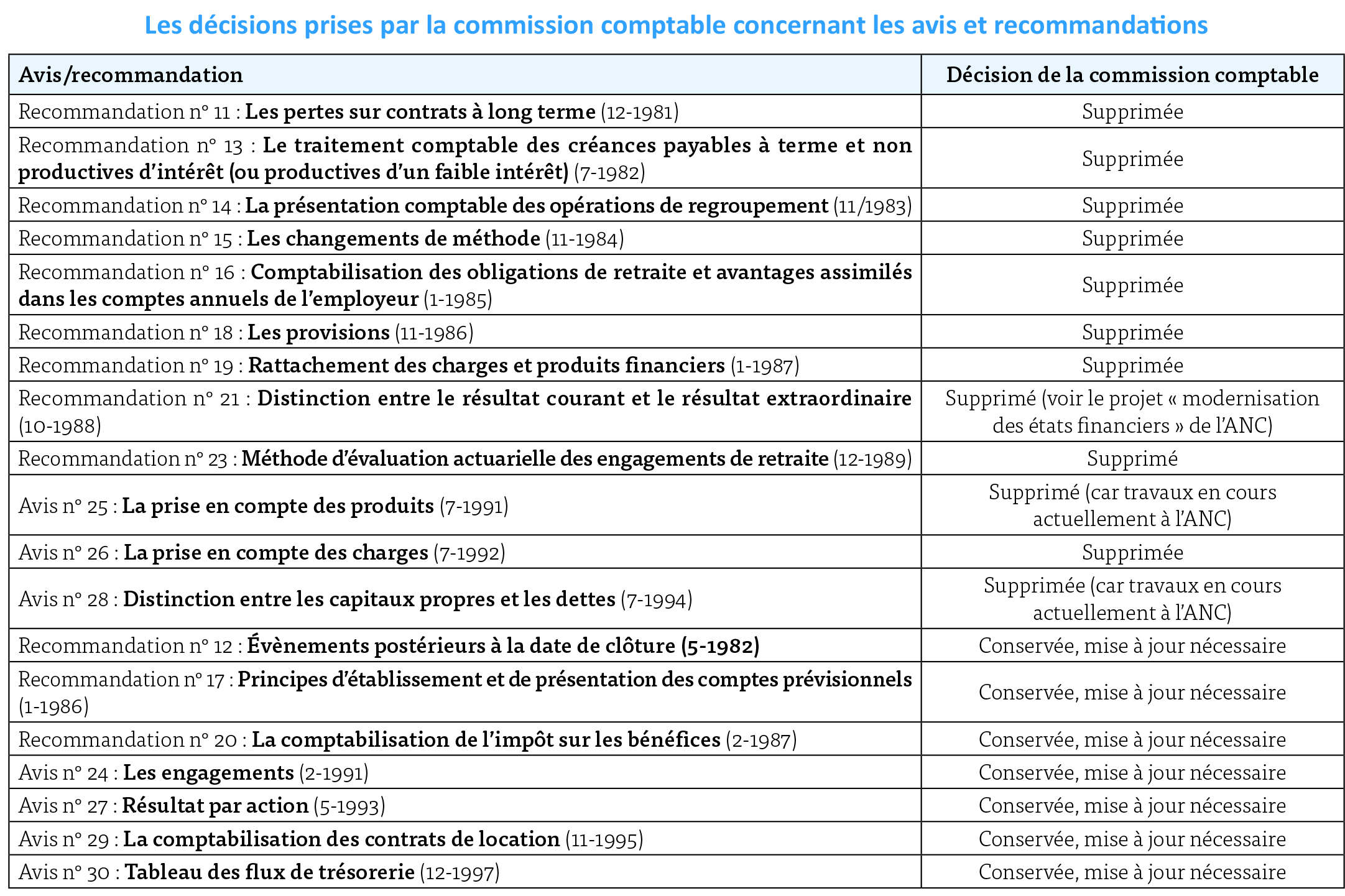

Enfin la doctrine du CNOEC a été mentionnée : cinq avis et deux notes techniques ont été publiés par la commission comptable en 2022. Par ailleurs, des travaux de mise à jour d’avis et recommandations datant de 1981 à 1997 sont en cours, portant sur différents thèmes (qu’il s’agisse notamment de la possibilité de comptabiliser l’impôt différé dans les comptes individuels ou encore du traitement comptable des contrats de location). Certains anciens éléments de doctrine sont quant à eux supprimés, car ils ont été estimés obsolètes. Le tableau (ci-dessous) retrace les décisions prises par la commission comptable concernant ces avis et recommandations.

Changements majeurs relatifs aux comptes consolidés

Ensuite, Éric Tort, expert-comptable, secrétaire général CFO, membre du directoire chez Aguettant Santé et professeur des universités associé HDR, a consacré sa prise de parole à la consolidation en règles françaises. Il a commencé sa présentation par les principales modifications induites par ledit règlement n° 2020-01 (qu’il avait déjà présentées dans le cadre d’un webinaire organisé par le CNOEC en mars 2022). Ce règlement impose aux entités : l’activation des contrats de crédit-bail et assimilés, la capitalisation des frais de développement (selon les critères du PCG), la comptabilisation à l’actif de certains frais (comme les frais d’acquisition), l’enregistrement en charge des frais d’établissement et l’étalement du coût des emprunts. De plus, il est dorénavant interdit d’enregistrer en résultat des écarts de conversion (bilan). Éric Tort a également précisé que les principes comptables suivants ont été supprimés : le principe de rattachement des charges aux produits et la référence au principe de prédominance de la substance sur l’apparence. Enfin, il détaillait le contenu de la recommandation de l’ANC n° 2022-02 4 qui confirme une obligation d’établissement de modèles d’états financiers prescriptifs qui n’autorisent ni ajouts ou modifications, en principe.

Principales divergences fiscalo-comptables

La présentation comparée de dispositions comptables et de leurs conséquences fiscales est souvent appréciée des professionnels, et la première édition de l’arrêté des comptes du CNOEC l’avait confirmé. Anne-Lyse Blandin 5, associée Business Tax Services chez EY, et Marie-Amélie Deysine 6, avocate associée et Business Tax Services chez EY, ont dressé, « en duo », le panorama des principales divergences fiscalo-comptables. Plusieurs thèmes ont été abordés dans leur présentation, notamment la dépréciation et l’amortissement du fonds commercial. Les participants ont eu des informations essentielles pour l’établissement des comptes annuels : tout d’abord, une dépréciation constatée sur un fonds commercial ne peut pas être comptablement reprise (PCG, art. 214-19). Fiscalement, lorsque le fonds commercial reprend de la valeur, la dépréciation doit être reprise à due concurrence. Quant à l’amortissement du fonds commercial, ce dernier n’est pas déductible fiscalement (CGI, art. 39,1-2°, al. 2) sauf pour les fonds commerciaux acquis entre le 1er janvier 2022 et le 31 décembre 2025 (CGI, art. 39,1-2°, al. 3) pour lesquels la déduction fiscale est subordonnée à un amortissement comptable. En vertu de l’article 214-3 du PCG, le fonds commercial est présumé avoir une durée d’utilisation non limitée. Cependant, Anne-Lyse Blandin rappelait que cette présomption peut être réfutée lorsque la durée d’utilisation du fonds commercial est limitée, au regard des critères énoncés à l’article 214-1 du PCG, c’est-à-dire de critères inhérents à l’utilisation par l’entité de l’actif considéré. Les petites entreprises qui ne dépassent pas deux des trois seuils suivants : total de bilan ≤ 6 M€ ; chiffre d’affaires ≤ 12 M€ ; effectif ≤ 50, peuvent choisir, par simplification, d’amortir sur dix ans leurs fonds commerciaux. En pratique : en cas d’amortissement comptable, si le fonds commercial est acquis entre 2022 et 2025 (et amorti) les dispositions fiscales convergent avec les obligations comptables, dans les autres cas des retraitements extra-comptables seront nécessaires. Enfin, il est à noter que lorsque le fonds commercial fait l’objet d’un amortissement comptable fiscalement déductible, il est prévu que la provision pour dépréciation soit réintégrée soit sur la durée d’amortissement résiduelle, soit pour un montant égal à la différence entre l’amortissement qui aurait été pratiqué si la provision n’avait pas été comptabilisée et l’amortissement effectivement comptabilisé à la clôture de l’exercice (calculé sur une base réduite du montant de la provision). En contrepartie de cette réintégration progressive de la dépréciation, l’Administration admet que l’amortissement comptable du fonds commercial soit complété, à due concurrence, par un amortissement dérogatoire.

Derniers développements en matière de durabilité

Enfin, pour clore la matinée, l’intervention attendue de Patrick de Cambourg 7, ex-président de l’ANC, peu après sa récente nomination à la présidence du Sustainability Reporting Board (SRB) de l’EFRAG, a permis d’apporter un éclairage complet sur les travaux actuellement menés en matière d’information extra-

financière, aux niveaux international, européen et français. Il a notamment présenté les normes d’information en matière de durabilité (European Sustainability Reporting Standards). Ces normes précisent les informations que les entreprises devront prochainement publier, une fois les textes ad hoc publiés. Ces normes seront adoptées par actes délégués de la Commission européenne en juin 2023, avec une entrée en vigueur progressive à compter de l’année 2025 (au titre de l’exercice 2024). Patrick de Cambourg a, de plus, indiqué qu’une première série de douze projets d’ESRS, prenant en considération les différentes contributions à la consultation publique sur les projets d’ESRS ED (ESRS sous forme d’Exposure Drafts [exposés sondages]) ont été approuvés par l’EFRAG Sustainability Reporting Board en novembre 2022. Cette série est composée de deux normes transverses et des normes couvrant les thématiques suivantes : environnemental (E), social et sociétal (S) et gouvernance (G).

Travaux en cours de l’ANC

Une autre représentante de l’ANC, Géraldine Viau-Lardennois, directrice générale de l’ANC, a ensuite exposé les projets actuellement poursuivis par le normalisateur comptable français et qui vont se révéler particulièrement marquants au cours des prochains exercices. Ainsi, le règlement n° 2022-06 du 4 novembre 2022 relatif à la modernisation des états financiers, qui conduit notamment à une nouvelle définition du résultat exceptionnel, a été décrit. Ce règlement est applicable aux exercices ouverts à compter du 1er janvier 2025 (une application anticipée étant possible à compter des exercices 2023). Les éléments exceptionnels sont définis comme les produits et charges directement liés à un événement majeur et inhabituel. Un événement se révèle être majeur lorsque ses conséquences sont susceptibles d’exercer une influence sur le jugement que les utilisateurs des documents de synthèse peuvent porter sur le patrimoine, la situation financière et le résultat de l’entité ainsi que sur les décisions qu’ils peuvent être amenés à prendre. Un évènement est qualifié d’inhabituel quand il n’est pas lié à l’exploitation normale et courante de l’entité. C’est un évènement qui ne s’est pas produit au cours des derniers exercices, et qu’il est peu probable de voir se reproduire au cours des prochains exercices. Le caractère majeur et inhabituel d’un évènement s’apprécie par conséquent différemment pour chaque entité. En outre, les éléments inscrits par nature en résultat exceptionnel incluent les écritures comptables d’origine purement fiscale (exemple des amortissements dérogatoires), les changements de méthode ainsi que les corrections d’erreurs.

Les comptes de transfert de charges sont également supprimés, a précisé Géraldine Viau-Lardennois ; de nouveaux tableaux normés pour la présentation d’informations dans les notes annexes sont proposés…

Les spécificités sectorielles : associations et secteur agricole

L’actualité sectorielle a ensuite été abordée sous deux axes. Dans un premier temps grâce à Rudy Jardot, expert-comptable et associé Grant Thornton. Toute l’actualité relative aux associations a été exposée, et particulièrement le traitement comptable des dévolutions qui va être différent en cas de présence ou non d’une contrepartie à la transmission de l’actif net dévolu. En cas d’existence d’une contrepartie morale significative à la transmission de l’actif net dévolu avec poursuite des missions en cours qui représente une part substantielle de son objet social, la dévolution est constitutive d’un apport. L’actif net reçu doit être comptabilisé en contrepartie du compte 1024 « Autres fonds propres sans droit de reprise ».

Dans le cas d’une dévolution de patrimoine fondée sur la résolution de l’assemblée générale qui ne précise aucune contrepartie spécifique à la dévolution ni stipulation expresse pour renforcer les fonds propres de l’association, la dévolution consentie doit être analysée comme une libéralité. L’actif net transmis doit alors être comptabilisé par la contrepartie d’un produit de l’exercice dans les comptes annuels de l’association, dans le compte 7551 « Contributions financières d’autres organismes », ou en produits exceptionnels si les sommes reçues ne relèvent pas de l’activité courante de l’association. En tout état de cause, une information doit être portée dans l’annexe des comptes annuels au titre du traitement comptable appliqué aux dévolutions reçues au cours de l’exercice.

Dans un second temps, François Binauld, expert-comptable, associé chez In Extenso, a présenté les impacts des nouvelles dispositions dans le secteur agricole (nouveau plan comptable agricole), en détaillant les améliorations apportées comme la définition des critères de classification des biens vivants, ou encore la précision sur le traitement des cessions de biens vivants immobilisés ainsi que l’adaptation et la spécification des méthodes d’évaluation des stocks. Les perspectives attendues pour les « bilans 2022 » ont ensuite été abordées. François Binauld a évoqué certaines recommandations : conserver les anciens comptes jusqu’à la clôture, éditer les comptes annuels pour le comparatif et réaffecter les comptes abrogés ou modifiés avant réalisation de la liasse et des comptes définitifs officiels.

Point sur les règles comptables anticorruption

Afin de rappeler qu’une comptabilité rigoureuse et organisée contribue fortement à la prévention et à la détection des faits de corruption, Angélique Ivanciuc, chargée d’appui aux acteurs économiques de l’Agence française anticorruption (AFA), a exposé les préconisations présentées dans un guide publié par cette organisation et rédigé en collaboration avec plusieurs organismes dont le CNOEC, grâce à Hubert Tondeur. Ce guide, intitulé « Les contrôles comptables anticorruption en entreprise », a été publié en avril 2022. Il est à destination des entreprises, de leurs dirigeants ainsi que des professionnels de la conformité et de la comptabilité. Il expose comment une comptabilité rigoureuse et organisée, établie suivant les normes en vigueur, contribue fortement à la prévention et à la détection des faits de corruption. À cette fin, dans le but de renforcer la sécurité de ses activités, l’entreprise est conduite à mettre en place des contrôles dédiés, recensés et formalisés, qualifiés de contrôles comptables anticorruption, ciblant les situations à risque mises en évidence dans la cartographie des risques de corruption.

Focus sur les outils du CNOEC

Enfin, avant de clore la journée, Marie Kieffer, diplômée

d’expertise-comptable et chargée de missions comptables au CNOEC, a présenté tous les outils proposés par ledit CNOEC en lien avec les sujets liés à l’arrêté des comptes.

Pour commencer, le Code comptable. Cette édition de référence, à jour des dernières modifications, comporte : les dispositions légales et réglementaires du Code de commerce, le PCG dans son intégralité, les communiqués et recommandations ad hoc de l’ANC, ainsi que les incidences fiscales essentielles. À la suite des dispositions réglementaires et des articles du PCG, les références aux textes de l’ANC, aux textes de nature fiscale (CGI, BOFiP…), mais également aux positions doctrinales du CNOEC et de la CNCC, y sont indiquées.

Puis les plans de comptes proposés par le CNOEC, à jour des règlements de l’ANC les plus récents, ont été détaillés : la liste intégrale des comptes du PCG, le plan des comptes des associations et fondations, le plan des comptes du comité social et économique, ou encore le plan des comptes des particuliers, dont il s’agit de la première édition.

Marie Kieffer a poursuivi la présentation avec l’outil « Actu collaborateurs ». Celui-ci permet d’améliorer la productivité des cabinets d’expertise comptable en formant facilement les collaborateurs sur l’actualité comptable, fiscale, sociale et juridique. C’est un service trimestriel de formation très complet et pratique, réalisé à partir d’une synthèse de l’actualité. Il permet la veille et la mise à jour des connaissances.

Enfin, Marie Kieffer a terminé sa présentation de la revue devenue une référence dans la profession comptable : la Revue Française de Comptabilité !

Hubert Tondeur a conclu cette nouvelle édition de la journée « Arrêté des comptes » sur un deuxième succès de rang et a souhaité à tous une très bonne clôture… des comptes !

1. Hubert Tondeur est également président du Conseil régional de l’ordre des Hauts-de-France et titulaire de la chaire de comptabilité et gouvernance du Cnam. <

2. Jean-Charles Boucher est également membre de l’Autorité des normes comptables (ANC).

3. Autorité des normes comptables (ANC).

4. Recommandation n° 2022-02 du 13 mai 2022 portant sur les modalités de première application du règlement ANC n° 2020-01 relatif aux comptes consolidés établis selon les normes comptables françaises.

6. Avocate associée, Business Tax Services, EY, responsable fiscal de la rédaction des mémentos « comptable » et « fusions & acquisitions » (éditions Francis Lefebvre) de 2004 à 2016.

7. Patrick de Cambourg a quitté la présidence de l’ANC lors de sa nomination à la présidence de l’EFRAG (European Financial Reporting Advisory Group), en novembre 2022. Son remplaçant n’est pas encore connu à l’heure où nous publions ces lignes.