Retour sur la classification des modèles comptables extra-financiers

- avril 2022

- Numéro : 563

- Thématique(s) : comptabilité extra-financière

Les premiers États généraux de la comptabilité extra-financière, organisés par le CSOEC, se sont tenus le 23 novembre 2021 autour de débats sur l’intégration des éléments socio-environnementaux dans la comptabilité. Retour sur la conférence consacrée à la classification des modèles comptables extra-financiers, inspirée du livre blanc « Intégration financière et comptabilité socio-environnementale » de la DFCG 1.

Le concept de comptabilité environnementale évoque généralement une nébuleuse de méthodes parfois peu compréhensibles pour un non-initié. Ce foisonnement actif depuis une quarantaine d’années est lié à la dynamique du sujet et aux multiples propositions formulées aussi bien par les universitaires que par les entreprises. Mais il est aussi le reflet des difficultés à structurer une approche universelle face à la complexité du vivant. Si certaines méthodes sont remarquables pour l’extrême technicité de leurs approches, toutes ne parviennent pas à englober à la fois l’environnemental et le social. Enfin, le degré d’intégration financière est aussi très variable d’une méthode à l’autre, celui-ci pouvant aller d’une simple information en annexe à la prise en compte de taxes ou encore de flux financiers dans les systèmes d’information.

Un large choix de méthodes

L’échantillon retenu de 11 méthodes représente une grande majorité des méthodes les plus connues à ce jour. Il est possible de différencier de grands groupes. Ces méthodes sont dans le livre blanc.

Des méthodes d’approche extra-financière

Les premières formes de comptabilité environnementale sont apparues dans les années 1960 avec l’écobilan. Elles étaient basées sur des approches non monétaires : analyse de cycle de vie (ACV), dans les années 1990, suivie du Global Reporting Initiative (GRI) en 1997 et du Reporting RSE en 2001, reconfiguré en déclaration de performance extra-financière (DPEF) en 2017. D’autres approches qualitatives et extra-financières ont émergé au cours des années 2000, comme le « Communication on Progress » (COP) du Global Compact Reporting vers 1999 ou encore la Task Force on Climate-related Financial Disclosures (TCFD) vers 2015.

Le principe général de ces approches est de proposer une représentation extra-financière des indicateurs sociaux et environnementaux. Cela se fait généralement sous forme de reporting (et/ou de tableau de bord), annexé ou non aux états financiers, et certifié ou non par un organisme extérieur.

La relative souplesse des méthodes non monétaires s’explique par le peu de contraintes qu’elles imposent aux organisations. En contrepartie, l’une des principales limites de cette famille de méthodes réside dans le manque de structure des démarches à mettre en œuvre, l’absence de référentiel sur lequel s’adosser et l’empilement de données parfois disparates, même si la « tendance » en matière de reporting extra-financier est de rattacher ces indicateurs à la chaîne de valeur de l’entreprise, pour garder un lien, même ténu, avec la valeur financière.

Des méthodes d’approche financière

Des formes plus complexes de comptabilité environnementale sont nées avec les premières approches monétaires. Le principe de ces méthodes est de valoriser des données extra-financières produites sur des indicateurs déterminés. La valorisation est ensuite intégrée au modèle de représentation de la valeur financière de l’entreprise, soit par ajout d’informations aux états financiers, soit par production d’états financiers restructurés. Selon le modèle, elles reposent sur deux visions très différentes de la valeur : coût historique ou juste valeur. La première consiste à valoriser le patrimoine de l’entreprise selon son coût d’entrée et est la référence dans les comptabilités traditionnelles (hors IFRS). La seconde évalue un élément du patrimoine selon sa valeur de marché. D’inspiration néoclassique, cette approche à la valeur de marché irrigue les normes IFRS.

Une évaluation au format « libre »

Ces méthodes ne vont pas jusqu’à la production d’un jeu de bilan et d’un compte de résultat. Certaines proposent une évaluation d’ensemble type VAN ou DCF, d’autres s’orientent vers la seule présentation d’un compte de résultat. La méthode capital immatériel – Thésaurus Bercy permet de produire une évaluation d’ensemble de l’entreprise sous la forme de cash-flows sactualisés. EP&L permet de dresser un compte de résultat environnemental. L’IIRC ou « IR » : International Integrated Reporting Council, permet de déterminer une valeur élargie de l’entreprise sur la base de six différents capitaux. Enfin, la méthode SROI (Social Return on Investment) permet de produire une évaluation d’ensemble de l’entreprise sous la forme de cash-flows actualisés.

Un bilan et un compte de résultat

Ces méthodes visent une représentation normée d’un bilan et d’un compte de résultat. Les principes comptables traditionnels sont diversement pris en compte. La comptabilité universelle admet le principe d’un écart entre les bilans de clôture et d’ouverture, la méthode CARE intègre des engagements de long terme au regard des capitaux humains et naturels. Les objectifs environnementaux peuvent être définis en utilisant les méthodologies SBTi (Science Based Targets initiative) et SBTn (Science Based Targets network).

Les approches monétaires sont plus complexes à mettre en œuvre, car elles ajoutent à la collecte des données en lien avec les indicateurs retenus la difficulté de leur « traduction monétaire », voire de leur intégration dans les états financiers. Les difficultés des approches financières sont aussi conceptuelles parce qu’elles nécessitent un cadrage des données et des informations produites pour les présenter selon des standards financiers (cash-flow, résultat, bilan).

Des enjeux multiples qui catégorisent ces méthodes

Une mise en perspective des méthodes de comptabilité socio-environnementale peut être dressée à la lumière des enjeux sous-jacents qui sont de trois ordres concernant le fond, le type de restitution ainsi que la concrétisation de la méthode.

Des enjeux de fond

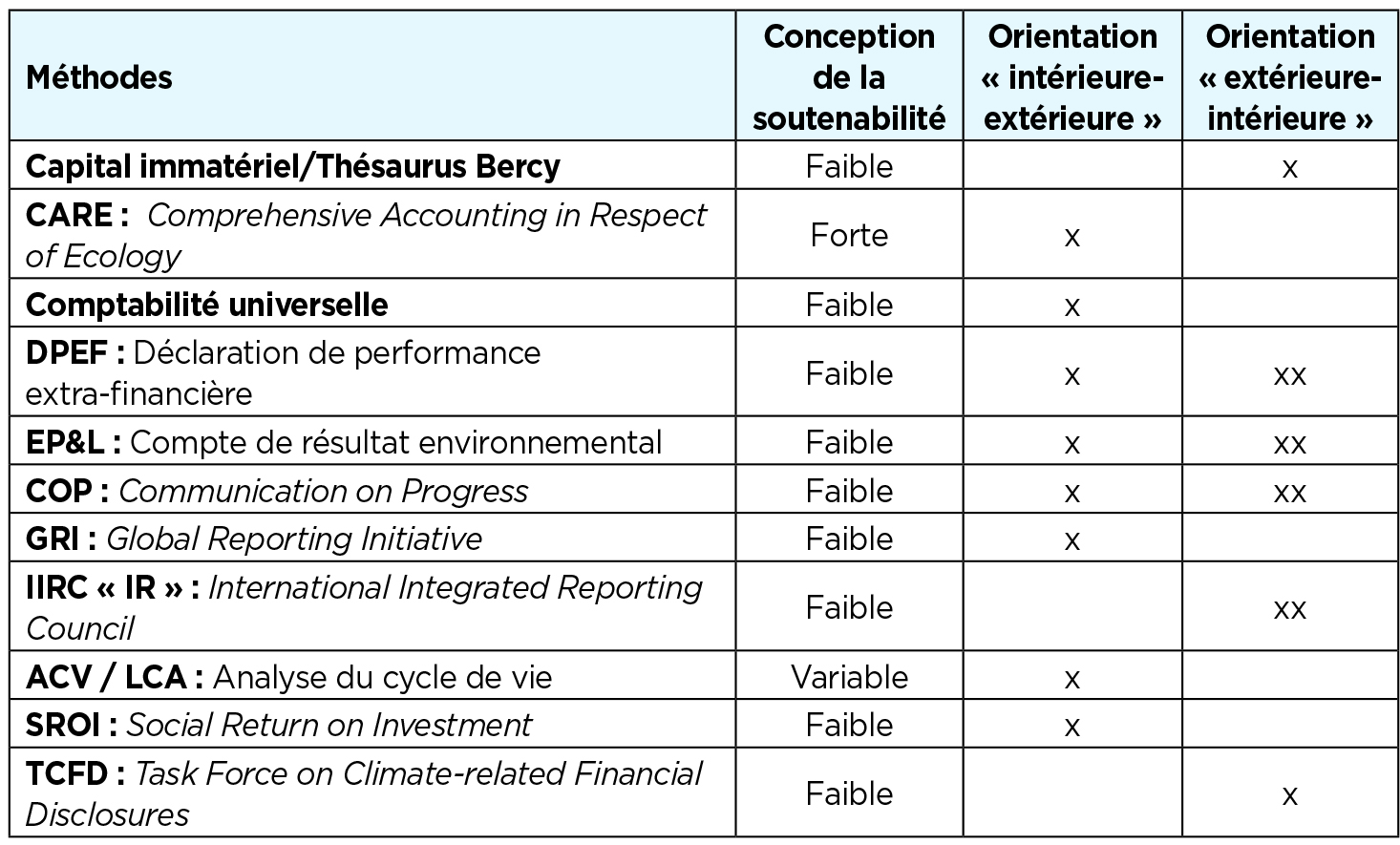

Deux critères semblent essentiels pour la compréhension des méthodes de comptabilité socio-environnementale : la conception de la soutenabilité, et les perspectives de l’entreprise sur son environnement.

La soutenabilité consiste, d’un point de vue général, à maintenir dans le temps le capital, le capital étant considéré comme une agrégation de capital financier, de capital naturel et de capital humain. Cette définition générique de la soutenabilité autorise toutefois deux interprétations, selon les relations qu’entretiennent les trois formes de capital les unes par rapport aux autres. Selon une première approche, dite de la soutenabilité faible, le maintien du capital repose sur la conservation de la valeur agrégée du stock de capital, les capitaux étant substituables les uns par rapport aux autres. La dégradation du capital naturel, par exemple, n’est pas dommageable si elle est compensée par l’accumulation d’un autre bien capital, comme le capital financier : il importe que la valeur totale du portefeuille d’actifs soit transmise aux futures générations, peu importe sa composition. La seconde approche, dite de la soutenabilité forte, requiert de maintenir non seulement le capital agrégé, mais également les capitaux pris isolément, car non substituables en raison notamment des propriétés particulières des capitaux naturels et des capitaux humains, que les autres biens capitaux ne sauraient remplacer. La soutenabilité est considérée comme forte quand les indicateurs produits sont confrontés à des standards de soutenabilité établis sur la base des meilleures connaissances scientifiques.

Un autre critère de différenciation concerne la perspective par rapport aux impacts. On trouve en effet d’un côté des modèles qui cherchent à caractériser l’impact des contraintes environnementales – et éventuellement sociales – externes à l’entreprise (réglementations, normes, pressions sociales, changements environnementaux, etc.) sur l’activité et/ou les comptes de l’entreprise concernée. Ces modèles dits « extérieur-

intérieur » reposent en général sur une approche de gestion classique en matière de risques et d’opportunités, et s’adressent avant tout à un public d’investisseurs et d’actionnaires. De l’autre côté, on trouve des modèles dits « intérieur–extérieur » dont l’objectif principal est de rendre compte des conséquences de l’activité de l’entreprise sur son environnement (naturel et humain) externe. Ils reposent sur une vision en matière de responsabilité et de transparence, et visent à informer l’ensemble des parties prenantes de l’entreprise (pouvoirs publics, salariés, riverains, actionnaires, associations, etc.).

Il est possible qu’une méthode porte tout à la fois une vision « intérieur-extérieur » et « extérieur-intérieur ». Cela s’explique par la porosité entre l’influence de facteurs externes comme la réglementation ou le regard d’associations et la prise de conscience interne à l’entreprise de son impact sur son environnement. Dans ces cas-là, nous considérons que la vision « extérieur-intérieur » est dominante (symbole associé « xx ») et qu’elle influence dans le sens d’une prise de conscience menant à la vision « intérieur-extérieur » (symbole associé « x »).

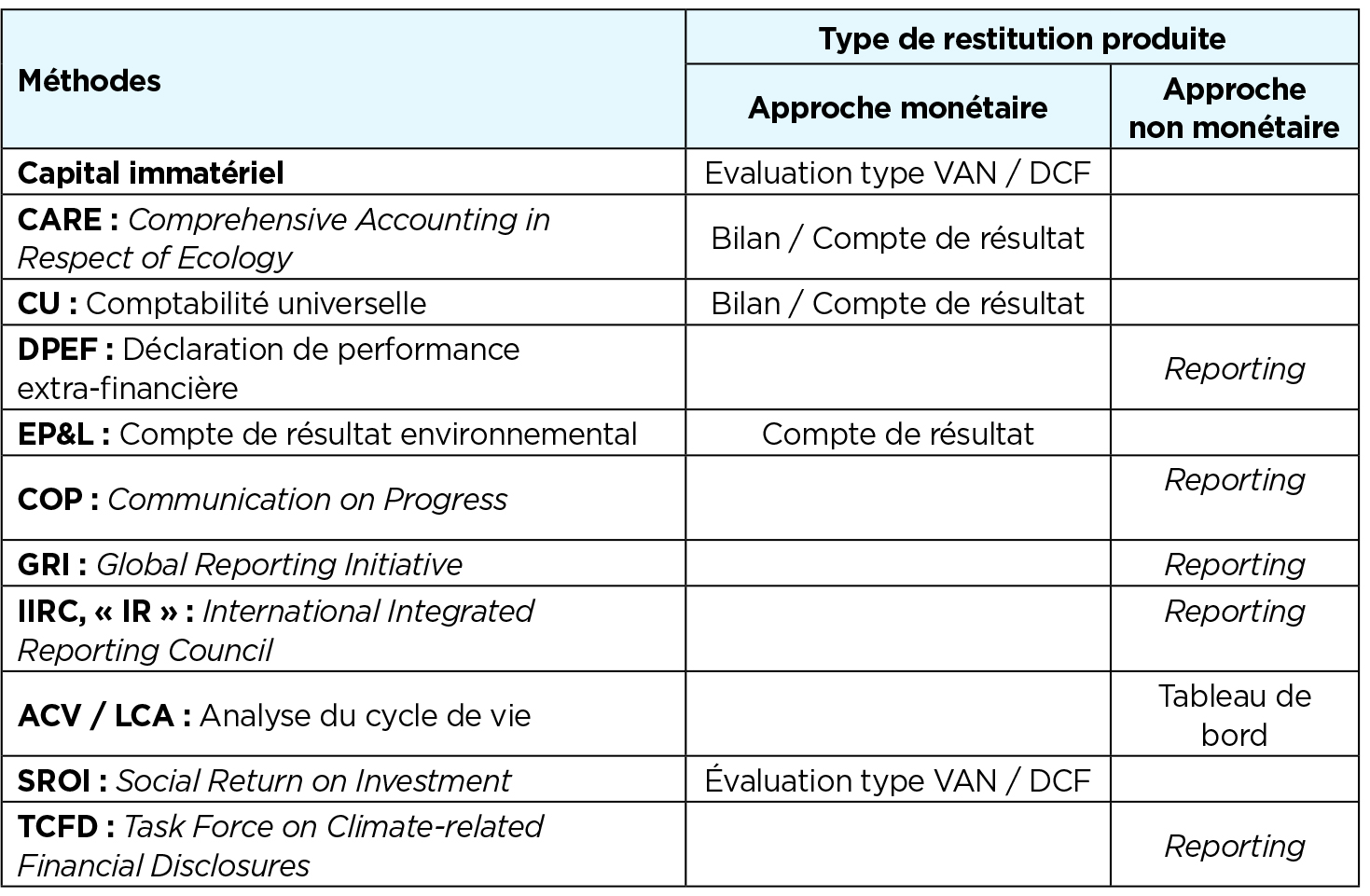

Des enjeux sur le type de restitution

Un deuxième classement est celui du type de restitution produite : de la batterie d’indicateurs extra-financiers à une comptabilité structurée comme les états financiers traditionnels. Le fait qu’une méthode soit de conception monétaire n’exclut pas la présentation d’indicateurs extra-financiers. Ceux-ci ne sont cependant pas systématiquement détaillés. Pour les méthodes non monétaires, le type de restitution que nous nommerons reporting, est en principe à usage externe, tandis qu’un tableau de bord est d’usage interne, davantage orienté vers le pilotage de l’entreprise.

L’objectif de ce que l’on appelle une intégration financière est de permettre une réconciliation entre informations financières et informations extra-financières. Les indicateurs RSE sont ainsi valorisés moné-tairement et intégrés dans la comptabilité classique. Très peu d’initiatives permettent réellement cette intégration. Les méthodes de valorisation monétaire des enjeux RSE ne sont cependant pas les mêmes. Elles sont basées sur des approches de valorisation des risques et opportunités en juste valeur ou en coût de maintien.

Une approche monétaire peut aussi donner lieu à la production d’un reporting ou d’un tableau de bord décrivant des indicateurs extra-financiers. Par souci de clarté, ils ne sont pas mentionnés dans le tableau page suivante.

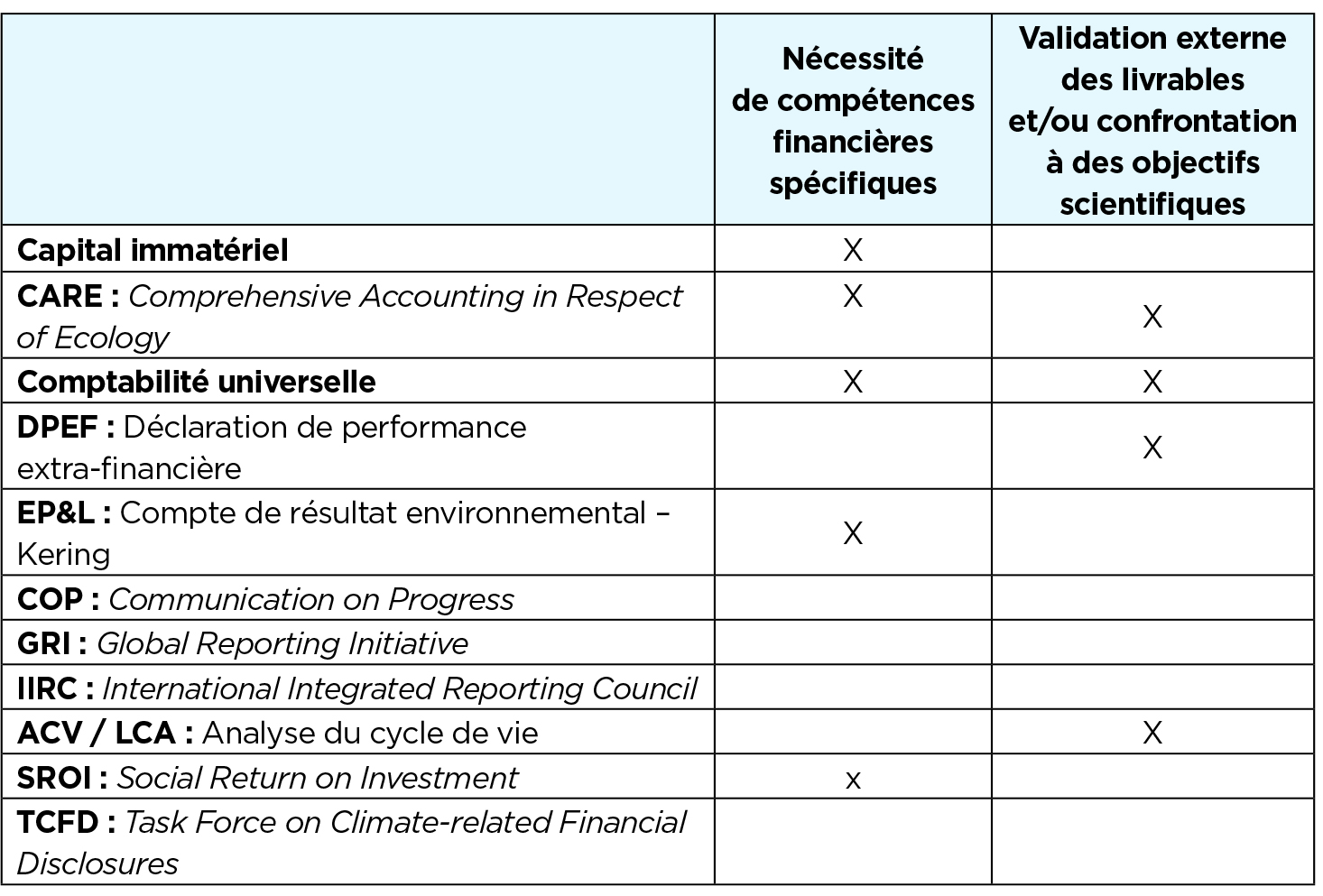

Des enjeux opérationnels

Cet aspect est généralement peu mis en avant dans les présentations de compta- bilité socio-environnementale. Pourtant, mettre en place un système de collecte d’information, qui est le minimum prérequis pour une comptabilité socio-

environnementale, peut représenter des coûts financiers et humains importants, tant à l’initialisation d’un système que dans sa marche courante. Chaque méthode nécessite un système spécifique de collecte d’informations. La validation externe, si elle est requise, aura elle aussi un coût monétaire, voire en temps.

En conclusion, la sélection d’une méthode de reporting RSE/comptabilité socio-

environnementale adaptée pour une entreprise doit tenir compte du modèle d’affaires souhaité (vision, soutenabilité, enjeux), de l’existant en matière de RSE, ainsi que des contraintes intrinsèques à l’entreprise (moyens, organisation, objectifs stratégiques).

Le degré de maturité d’une méthode et l’expérience acquise à travers son déploiement est une première piste d’arbitrage. Certaines ont été conçues par des organisations internationales, d’autres sont issues d’initiatives d’entreprises privées (ex. : E P&L). Ces entreprises ont investi, structuré et mis en œuvre leur approche pour ensuite la diffuser puis accompagner son appropriation par d’autres entreprises. Enfin, le caractère sectoriel, national, européen (ex. : DPEF) ou international (ex. : IIRC) d’une méthode de reporting RSE peut également être un critère déterminant selon le contexte de l’entreprise.

La complexité de mise en œuvre des méthodes de reporting RSE et de comptabilité socio-environnementale dans une entreprise est fonction de critères internes et externes. Les caractéristiques de la méthode peuvent être arbitrées à la lumière du périmètre visé (environnemental, social, monétaire), du nombre de règles à appliquer, ou encore de l’utilisation d’indicateurs biophysiques nécessitant l’intervention de référents certifiés.

L’utilisation et la communication de la méthode avec les parties prenantes sont également deux aspects à intégrer. D’une part, la contribution des parties prenantes dans la collecte d’informations nécessaires à la mise en œuvre de la méthode. D’autre part, l’accessibilité de la démarche et des résultats de la méthode à l’ensemble des parties prenantes, identifiées comme pertinentes pour l’entreprise (fournisseurs, clients, collectivités…) est également un élément à prendre en compte.

Enfin, certaines organisations sont soumises à des obligations réglementaires en matière de reporting type DPEF, bilan émissions GES, bilan social. Elles peuvent également réaliser volontairement des reportings qui peuvent s’adosser à des démarches de labellisation, GRI, ODD, Global Compact… ; l’organisation doit alors s’interroger sur son modèle de comptabilité intégrée et voir en quoi celui-ci permet de répondre à la production de ces reportings obligatoires ou non.

Un dernier élément qui peut orienter l’arbitrage entre les méthodes est celui du degré de maturité de la direction financière à ce sujet. En effet, le niveau d’implication de celle-ci dans l’élaboration du reporting (production, collecte, consolidation, suivi des actions RSE) est à prendre en compte de la même manière que sa capacité à s’impliquer sur le reporting RSE (compétence, disponibilité).

La comptabilité socio-environnementale est un moyen de s’interroger sur la notion de sa performance globale, de ses profits durables et de leur répartition entre les parties prenantes. De nouvelles approches sont en cours de formulation comme la prise en compte de coûts de préservation ou de réparation de capitaux extra-financiers, la notion de profits durables (profit net des dégradations générées par les activités de l’entreprise), la gestion globale des risques (par exemple avec le taux d’endettement naturel et/ou humain), la finance durable, l’audit global de l’organisation, ou encore la communication financière élargie et/ou intégrée. La finance et le contrôle de gestion ont toute légitimité dans cette évolution, que ce soit autour des questions d’évolution des systèmes d’information, de formation et de montée en compétence, de décloisonnement organisationnel, d’apparition de nouveaux métiers avec des profils hybrides, ou encore d’évolution et d’enrichissement du métier de « comptable ».

1. Association nationale des directeurs financiers et de contrôle de gestion.