Les plans d’épargne collectifs en questions

- juin 2022

- Numéro : 565

- Thématique(s) : les produits d'épargne

Les plans d’épargne salariale, qui permettent de faire fructifier les revenus issus de l’épargne salariale et de bénéficier d’un régime fiscal de faveur, peuvent prendre des formes diverses selon les objectifs recherchés et la durée d’épargne envisagée. Plusieurs décrets récents sont venus préciser la réglementation en la matière.

Tirant parti d’un régime social et fiscal incitatif et de nombreux assouplissements réglementaires, l’épargne salariale a connu un essor important au cours des dernières années. À ce jour, plus de la moitié des salariés du secteur privé ont accès à un dispositif d’épargne salariale (participation, intéressement, plan d’épargne salariale), et 79,6 % des salariés couverts perçoivent une prime 1.

Sans prétendre à l’exhaustivité, tentons de répondre à quelques questions pratiques permettant de cibler les principales différences entre les plans d’épargne salariale collectifs disponibles.

Le plan d’épargne d’entreprise (PEE)

Le PEE est un plan d’épargne qui permet au salarié (et aux dirigeants dans les entreprises de moins de 250 salariés) de se constituer un portefeuille de valeurs mobilières grâce à des versements effectués par l’entreprise ou le salarié. Les sommes sont bloquées pendant 5 ans (sauf cas de déblocage anticipé), et la sortie des sommes est effectuée en capital.

Le plan d’épargne interentreprises (PEI)

Le PEI est une variante du PEE, qui permet à plusieurs entreprises de créer un plan d’épargne commun qu’elles proposent à leurs salariés respectifs. Le PEI fonctionne comme le PEE, les modalités de fonctionnement étant négociées par l’ensemble des entreprises.

Le plan d’épargne pour la retraite collectif (Perco)

Le Perco, qui n’est plus commercialisé depuis le 1er octobre 2020, permet au salarié de se constituer une épargne avec un portefeuille de valeurs mobilières (comportant au moins trois fonds de placement différents, en vue de réduire progressivement les risques financiers). À la différence du PEE, le Perco est destiné à apporter un complément financier au salarié pendant sa retraite, sous forme de rente viagère ou de capital. Les sommes épargnées sont bloquées jusqu’à ladite retraite (sauf cas de déblocage anticipé).

Le nouveau plan d’épargne retraite d’entreprise collectif (PERE-CO)

Le PERE-CO, qui vise à succéder au Perco, est une des trois formes des nouveaux plans d’épargne retraite d’entreprise (PERE) mis en place par la réglementation. Outil d’épargne à long terme, il permet au salarié d’économiser pendant sa période d’activité pour obtenir, avec l’aide de son employeur, un capital ou une rente à l’âge de la retraite. Il comporte quelques assouplissements incitatifs par rapport au régime du Perco.

Dans quels cas la mise en place d’un plan d’épargne salariale est-elle obligatoire ?

Si le couplage intéressement/participation avec un plan d’épargne salariale présente un intérêt évident au plan fiscal, la mise en place d’un plan d’épargne salariale reste la plupart du temps facultative. Lors de la négociation des accords d’intéressement et de participation, la question de l’établissement d’un plan d’épargne d’entreprise pourra être examinée 2, sans qu’un plan d’épargne soit pour autant obligatoire.

La réglementation impose toutefois des obligations spécifiques dans certaines situations :

• les accords de participation doivent être adossés à un plan d’épargne salariale (PEE, PEI, Perco, PERE-CO), à l’exception de ceux conclus au sein des sociétés coopératives de production. Les salariés doivent ainsi avoir la possibilité d’affecter les sommes provenant de la réserve spéciale de participation à un PEE, de sorte que l’affectation à un compte courant bloqué, lorsqu’elle est encore possible, ne peut pas être la seule option offerte 3 ;

• l’entreprise qui a mis en place un PEE depuis plus de 3 ans doit ouvrir une négociation en vue de la mise en place d’un plan d’épargne retraite (PER) ouvert à tous les salariés de l’entreprise 4 ;

• l’entreprise qui dispose d’une section syndicale doit négocier annuellement la mise en place d’un ou plusieurs dispositifs d’épargne salariale tant qu’aucun accord de ce type n’est mis en œuvre, au niveau de l’entreprise ou de la branche 5.

Comment seront mis en place les plans d’épargne prévus par la branche ?

La loi dite Pacte 6, puis la loi ASAP 7, ont imposé aux branches de négocier, avant le 31 décembre 2021, des dispositifs de participation et d’intéressement ainsi que des plans d’épargne salariale « prêts à l’emploi », en prenant en compte les spécificités des entreprises de moins de 50 salariés.

Ainsi, depuis le 1er septembre 2021, les accords de branche instituant des mécanismes d’épargne salariale doivent être agréés par l’administration pour que les entreprises puissent les appliquer 8. Cette procédure d’agrément a été récemment précisée par décret.

Ainsi, pour les accords déposés depuis le 1er novembre 2021, le système d’épargne défini au niveau de la branche peut être mis en place au niveau de l’entreprise 9 :

• par un accord collectif spécifique, si l’entreprise compte au moins 50 salariés ;

• ou par un accord collectif spécifique ou document unilatéral, si l’entreprise compte moins de 50 salariés. S’agissant de l’application par document unilatéral, l’accord de branche devra obligatoirement prévoir cette possibilité de mise en place et proposer un accord type indiquant les différents choix laissés à l’employeur.

Enfin, l’accord collectif ou le document unilatéral d’adhésion devra être déposé auprès de l’administration.

Quelles évolutions concernant le contrôle de conformité des plans d’épargne salariale ?

Pour les accords d’intéressement et de participation et les règlements de plan d’épargne déposés depuis le 1er septembre 2021 10 :

• la DREETS (en lieu et place de la DIRECCTE) contrôle les formalités de négociation et de dépôt, et demande dans un délai d’un mois la communication éventuelle de pièces complémentaires. Elle dispose d’un délai d’un mois pour délivrer le récépissé de dépôt qui permet la transmission de l’accord ou du règlement à l’Urssaf ou à la MSA ;

• puis l’Urssaf ou la MSA dispose d’un délai de 3 mois (délai prolongé de 2 mois pour l’intéressement) pour contrôler le contenu de l’accord ou du plan, et demander éventuellement le retrait ou la modification de clauses qui seraient contraires aux dispositions légales. Espérons que cette nouvelle procédure de contrôle en deux temps renforcera la sécurisation des exonérations sociales et fiscales et limitera les redressements a posteriori en matière d’épargne salariale.

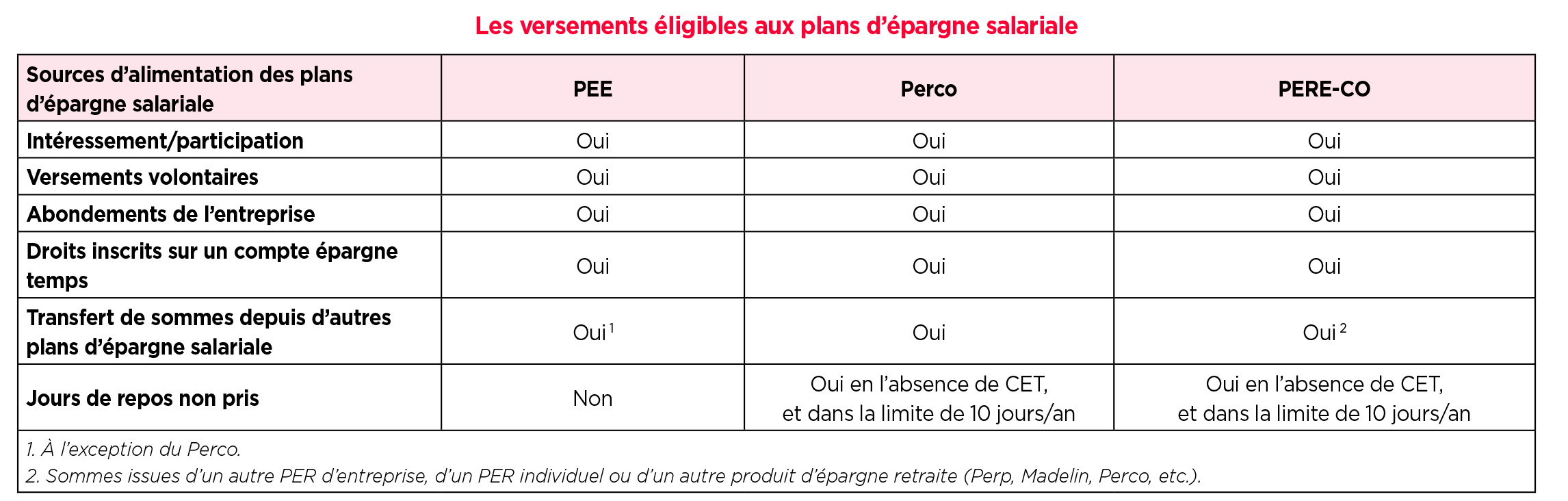

Comment sont alimentés les plans d’épargne ?

Les versements effectués sur les plans d’épargne salariale collectifs sont la plupart du temps facultatifs pour le bénéficiaire. Les versements éligibles aux Perco et PERE-CO sont plus diversifiés que ceux prévus pour le PEE.

Quelles sont les principales différences entre le PEE et le Perco ?

Le Perco se distingue du PEE sur quelques points :

• les fonds sont bloqués jusqu’au départ à la retraite (sauf cas de déblocage anticipé) ;

• la sortie du plan s’effectue en rente viagère ou, si le règlement du Perco le prévoit, en rente ou en capital (versé en une seule fois ou de manière échelonnée) au choix du salarié ;

• le règlement du Perco doit proposer au moins trois supports d’investissement présentant des orientations de gestion différentes (c’est-à-dire des risques différents) ;

• le règlement du Perco doit définir les conditions dans lesquelles est proposée à chaque participant, à compter de son quarante-cinquième anniversaire, une option d’orientation de l’épargne ayant pour objectif de réduire progressivement les risques financiers ;

• le règlement du Perco peut prévoir un versement dit « d’amorçage » et des versements périodiques, indépendants d’un versement de la part du bénéficiaire.

Quels sont les avantages liés à la souscription d’un PERE-CO ?

Le PERE-CO succède au Perco, ce dernier ne pouvant plus être mis en place depuis le 1er octobre 2020 (le Perco peut être transféré dans un PERE-CO ou continuer à être alimenté tant qu’il n’est pas supprimé). S’il s’inspire du Perco, le régime applicable au PERE-CO se veut incitatif sur plusieurs points :

• les cas de déblocage anticipé sont plus nombreux (cf. infra) ;

• le plafonnement des versements indexé sur la rémunération n’est pas applicable 11 ;

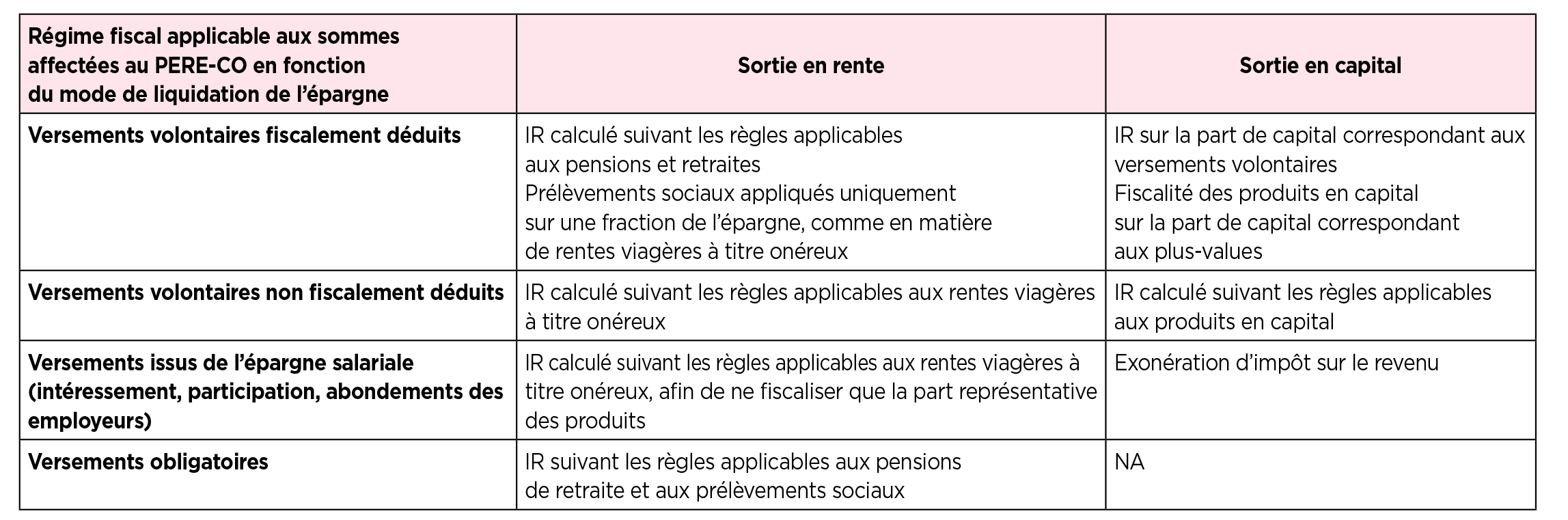

• la fiscalité du PERE-CO à la sortie est spécifique ;

• les versements volontaires du salarié peuvent donner droit à une exonération fiscale à l’entrée 12.

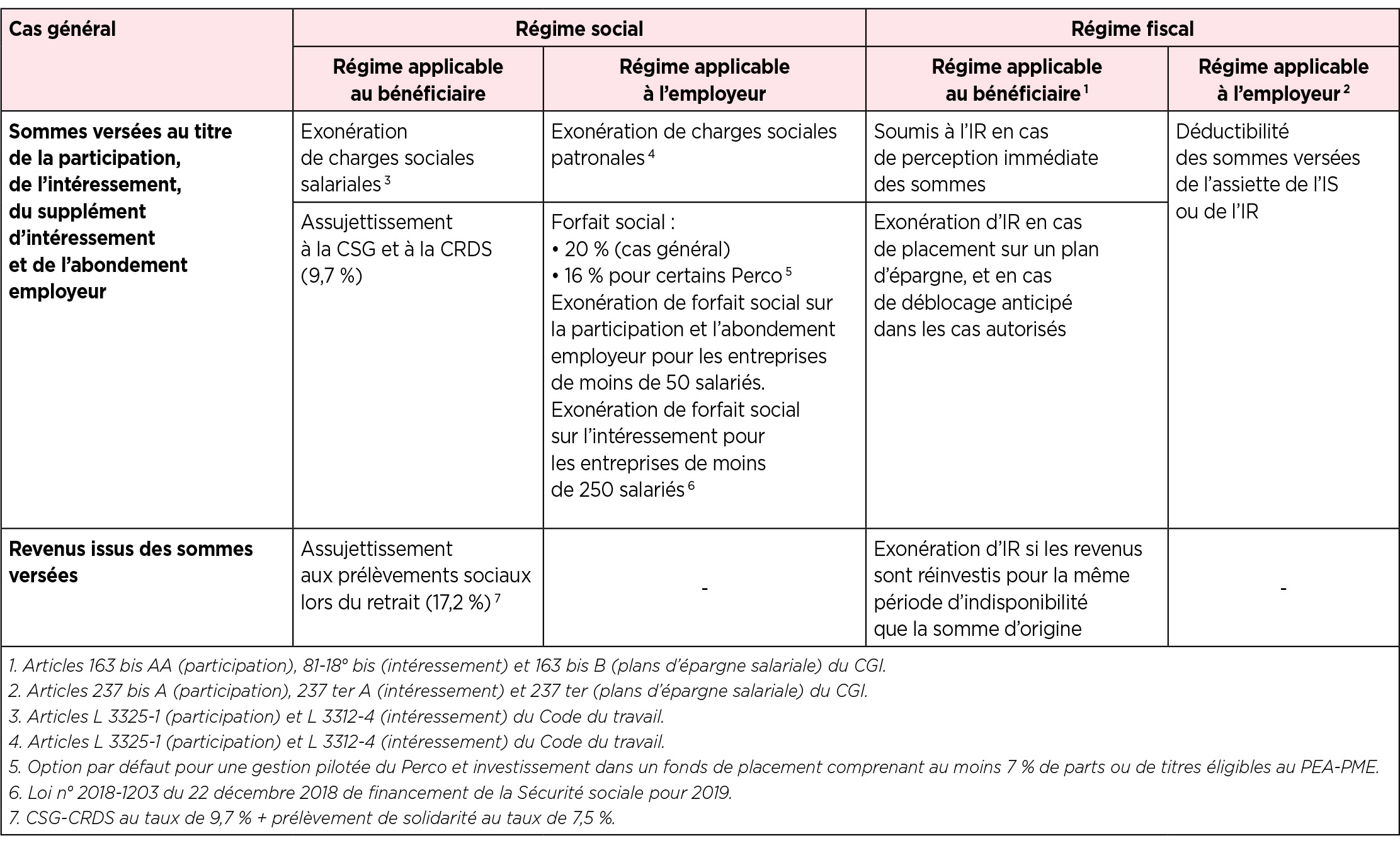

Quels sont les régimes sociaux et fiscaux de l’épargne salariale ?

Les régimes sociaux et fiscaux applicables aux sommes affectées aux plans d’épargne sont incitatifs.

En ce qui concerne le nouveau PERE-CO, sa fiscalité en sortie dépend de la nature des versements qui l’ont alimenté et du mode de liquidation de l’épargne (rente ou capital).

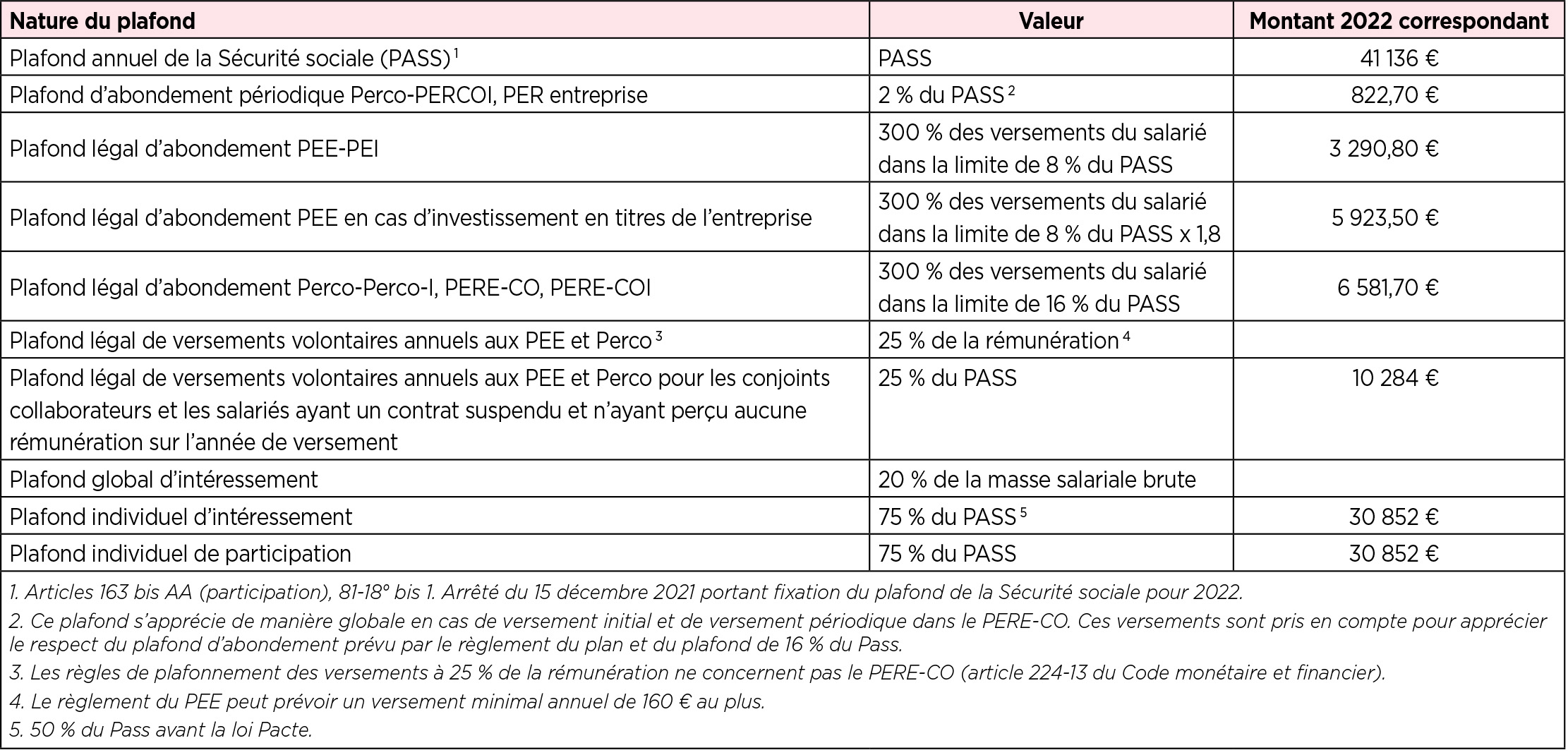

Quels sont les plafonds applicables en matière d’épargne salariale ?

Différents plafonds sont applicables en matière d’épargne salariale. Indexés sur le plafond de la Sécurité sociale (PASS), ils augmentent périodiquement en valeur (à l’exception des dernières années, où le montant du PASS n’a pas évolué).

On soulignera que l’enveloppe d’abondement du PEE est distincte de celle du Perco, et donc cumulable. Un abondement « optimisé » de 9 872,50 € par an et par salarié peut ainsi être prévu en 2022.

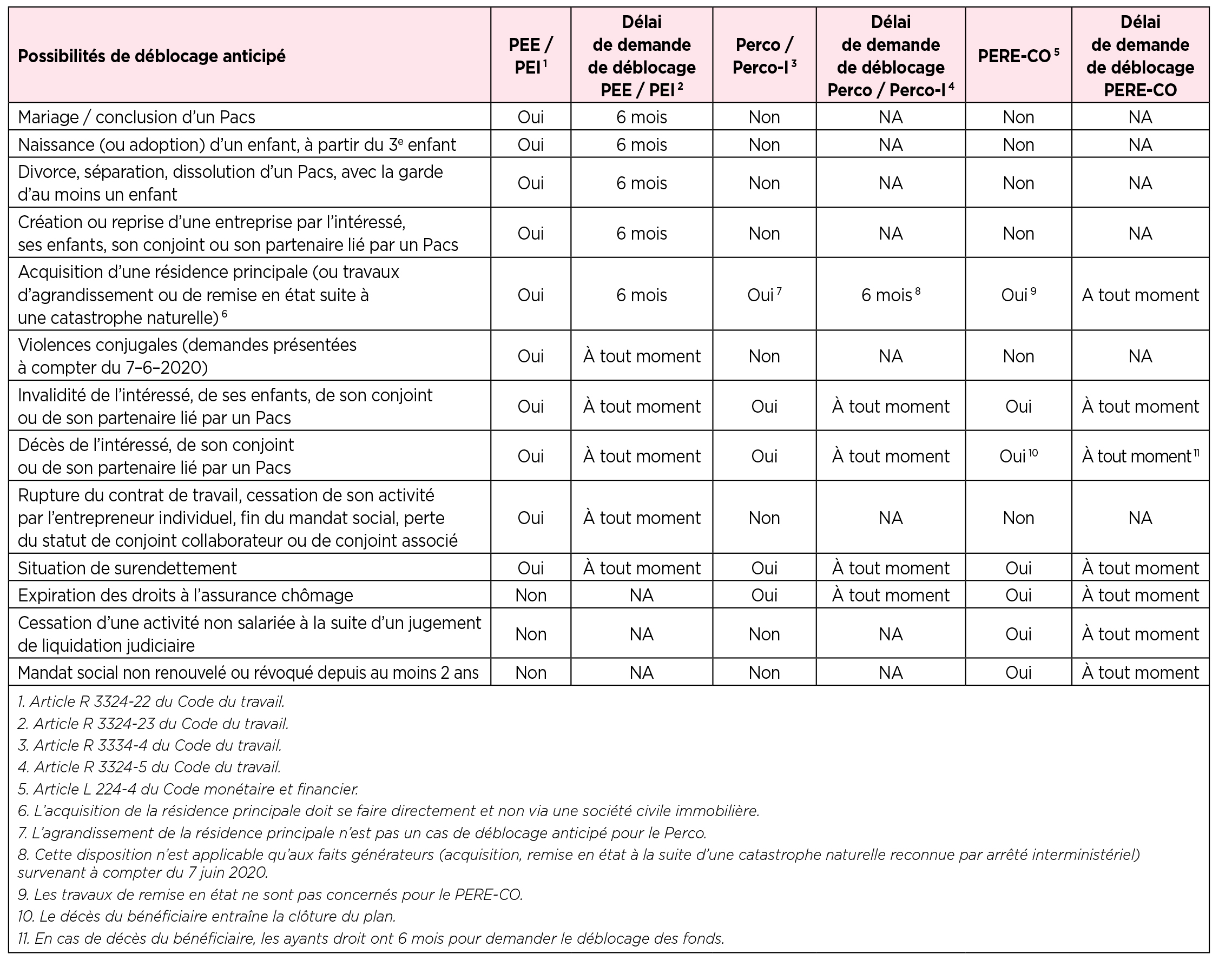

Quels sont les cas de déblocage autorisés et leurs modalités ?

Les sommes épargnées dans un plan d’épargne salariale sont en principe bloquées :

• pendant 5 ans s’il s’agit d’un PEE ou d’un PEI ;

• et jusqu’au départ à la retraite s’il s’agit d’un Perco, d’un Perco-I, ou d’un PERE-CO.

Toutefois, dans certaines situations, le salarié a la possibilité de demander le déblocage anticipé des sommes versées sur le plan sans perdre les avantages sociaux et fiscaux attachés au dispositif. Ces demandes doivent alors être opérées dans un délai variable selon le cas de déblocage utilisé.

On constate à la lecture du tableau, en page précédente, le manque d’harmonisation de la réglementation applicable en matière de déblocage anticipé, qui s’explique pour partie par les finalités différentes des plans d’épargne salariale (optique retraite ou non), mais également par l’ajout de nouveaux cas de déblocage au fil des réformes successives non harmonisées.

Quelles sont les obligations d’information des bénéficiaires ?

À l’embauche, l’employeur doit remettre un livret d’épargne salariale indiquant les dispositifs mis en place dans l’entreprise (intéressement, participation, PEE, PEI, Perco ou PERE-CO) 13. Le livret d’épargne salariale est également porté à la connaissance des représentants du personnel, le cas échéant dans la base de données économiques, sociales et environnementales.

Également, au moins une fois par an, l’entreprise doit remettre à chaque salarié un relevé de situation précisant le choix d’affectation de son épargne et l’estimation de la valeur de son portefeuille au 31 décembre de l’année précédente. Ce relevé doit aussi faire apparaître les versements et les retraits effectués durant la période précédente.

Depuis la loi Pacte, l’état récapitulatif doit également mentionner les plans d’épargne retraite d’entreprise : plan d’épargne retraite collectif (PERE-CO) et plan d’épargne retraite obligatoire (PERE-OB). Et depuis le 28 février 2021 14, cet état doit également mentionner les droits relatifs aux :

• contrats de retraite supplémentaire à cotisations définies, dits contrats « article 83 » ou « article 82 » ;

• contrats de retraite supplémentaire à prestations dits contrats « article 39 ».

Une information gratuite sera également, à terme, accessible à partir du site www.info-retraite.fr

Chiffres clés 2020 15

• 9,5 millions : nombre de salariés bénéficiaires d’une prime de participation, d’intéressement ou d’un abondement employeur (52,8 % des salariés du secteur privé non agricole) ;

• 79,6 % : part des salariés couverts par au moins un dispositif d’épargne salariale ayant reçu une prime ;

• 18,6 milliards d’euros : montant distribué par les entreprises au titre de l’épargne salariale ;

• 2 440 € : montant moyen par bénéficiaire (participation, intéressement et abondement du PEE et Perco).

1. Dares, résultats 28 avril 2022, « Participation, intéressement et épargne salariale en 2020 ».

2. Article L 3332-6 du Code du travail.

3. Articles L 3323-2 et L 3323-3 du Code du travail.

4. Article L 224-9 du Code monétaire et financier.

5. Article L 2242-15 du Code du travail. En présence d’un Perco ou d’un PERE-CO, négociation obligatoire sur l’affectation d’une partie des fonds collectés par le plan d’épargne retraite à un fonds solidaire.

6. Loi relative à la croissance et à la transformation des entreprises n° 2019-486 du 22 mai 2019, article 155.

7. Loi n° 2020-1525 du 7 décembre 2020 d’accélération et de simplification de l’action publique.

8. Article L 3345-4 nouveau du Code du travail.

9. Décret n° 2021-1398 du 27 octobre 2021.

10. Loi n° 2020-1525 du 7 décembre 2020, article 119, I, 2° ; article L 3345-2 modifié du Code du travail. Décret n° 2021-1122 du 27 août 2021.

11. L’article L 224-13 du Code monétaire et financier exclut l’application au PERE-CO des plafonds de versements applicables aux PEE et Perco (quart de la rémunération annuelle et/ou revenu professionnel imposé à l’impôt sur le revenu au titre de l’année précédente).

12. Les versements volontaires et obligatoires dans un PER d’entreprise au cours d’une année sont déductibles des revenus imposables de cette année, dans la limite du plafond prévue à l’article 163 quatervicies du CGI.

13. Article L 3341-6 du Code du travail.

14. Loi n° 2021-219 du 26 février 2021 relative à la déshérence des contrats de retraite supplémentaire.

15. Dares, résultats au 28 avril 2022, « Participation, intéressement et épargne salariale en 2020 ».